今回は、損益計算書(P/L)の見方や、分析ポイントについて学んでいきたいと思います![]()

損益計算書は、投資家に限らず、社会人なら誰でも知っておくとためになりますので、ぜひ最後までお付き合い下さい![]()

1.損益計算書(P/L)ってなに?

損益計算書(以下PL)は、一定期間内の会社の収益と損失、そして利益を表しています。

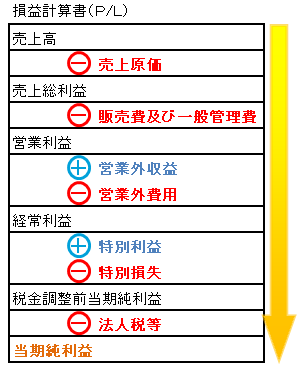

上図を御覧ください。

一番上の売上高、及び青文字で記載している営業外収益、特別利益が、会社の「収益」となります。

そして、赤文字の売上原価や法人税等が、事業を行うためにかかった「費用」です。

「収益」から「費用」を引いて残ったものが「利益」です。

収益 - 費用 = 利益

そして、一番下の当期純利益が、最後に会社に残った利益となります。

とっても簡単ですね![]()

2.5つの利益の意味について

しかし、この「利益」には、種類が5つあります。

それぞれの利益が意味しているものが異なっていますので、以下で見ていきましょう。

売上高

まず、全ての利益の源泉となる「売上高」です。

会社が事業を行って、モノやサービスを提供することで得た代金の合計値が売上高です。

売上高を見ると、会社の規模が分かります。

売上総利益

次に、売上高から、売上原価を差し引いて求められるのが、売上総利益です。

粗利益なんて呼ばれ方もします。

売上原価は、商品やサービスを仕入れるのにかかった費用のことです。

製造業であれば、商品を製造するのにかかった費用ですね。

売上総利益は、会社が、顧客にどのくらいの付加価値を与えているかの目安になります。

例えば、クラスで一番人気者のAくんと、クラスで一番嫌われ者のBくんが文化祭でかき氷を売ることになりました。

AくんとBくんどちらから買ってもかき氷の値段は同じ100円です。

もちろん、かき氷の味も量も全て一緒です。

あなたがクラスメイトなら、Aくんから買いたいと思いますよね。

では、Aくんから買うと110円、Bくんから買うと90円だとしたらどうでしょうか?

ちょっと悩んでしまいますが、それでもAくんから買うという人も多いかと思います。

Bくんより20円高くてもAくんから買う人は、Aくんの人柄や容姿が魅力的であると感じていて、20円の価値があると判断しているのです。

これが、顧客に付加価値を与えているということです。

営業利益

営業利益は、売上総利益から、販売費及び一般管理費を差し引いて求められます。

事業を行うには、人を雇ったり、広告を出したりしてお金をたくさん使っています。

それらの費用をまとめて、販売費及び一般管理費(以下、販管費)と呼びます。

コピー機の印刷代、電車の運賃、切手や印紙の代金etc・・・

「コストカット」というと大抵の場合はこの販管費のことを指します。

そして、営業利益は、本業で稼いだ利益を指します。

よって本業の実力を図る目安になるのです。

経常利益

経常利益は、営業利益に営業外収益を足し、営業外費用を引いて求められます。

経常利益 = 営業利益 + (営業収益 - 営業外費用)

営業外収益というのは、本業以外で得た収益のことです。

例えば口座預金の受取利息や、株式の配当金、金融収入なんかがこれに当たります。

営業外費用は、同じく本業以外で発生した費用のことで、支払利息や株式の売却損がこれに当たります。

経常利益は、本業以外も含めた会社全体の実力の目安となります。

当期純利益

経常利益から、特別利益を足して、特別損失、そして法人税等を差し引いて求められます。

特別利益(と特別損失)は、その一時だけ発生した利益(または損失)と覚えて下さい。

例えば、今まで営業店舗として使用していた土地や建物の売却益、災害や盗難などによる損失等が該当します。

そして特別損益を差し引いて残ったのが、税引前当期純利益です。

そこから法人税等を支払い最終的な会社の利益として残るのが、当期純利益です。

当期純利益は、会社の活動の最終的な成果であるとともに、翌期以降の会社成長の源泉となるため会社成長の目安となります。

1.経常利益率が高いか

まず最初の見るべきポイントは、経常利益率です。

経常利益率(%) = 経常利益 ÷ 売上高

経常利益率は、会社の収益性を表していますので、この値を見れば

儲ける体質の会社かどうか

が分かります。

経常利益率が5%や1%、中にはマイナスの会社もたくさんあります。

利益率が低い会社は、単純に利益が出ていないということですから、その理由を探る必要があります。

例えば、会社のライフサイクルの観点から見て

その会社の規模が大きく、成熟期や衰退期に入っていると考えられる場合はどうでしょうか。

規模が大きすぎて意思決定に時間がかかる、既存の事業を維持するあまり革新的なことに挑戦する気質がない・・・。

様々な要因が想像できますが、いづれにせよ結果として付加価値や株主価値を向上させる力がなく、株主のためではなく経営陣や従業員のためにある会社であると言えるかもしれません。

では、導入期や成長期で、経常利益率が低い場合はどうでしょうか。

会社の規模が小さく不安定な段階で上手く利益が出せていないということは、本業が上手く波に乗れていない段階かもしれませんし、広告や商品開発等に先行投資をしているため利益が出ていない状態かもしれません。

いづれにせよ、経常利益率が低い会社は何らかの理由があるわけです。

そして利益を出すことが出来ない理由というのは大抵の場合は良いものではありません。

ここで、そもそも利益率が高いか低いかってどうやってわかるの?

と思った方もいるかも知れません。

(利益率に限らず)決算書を見るときは、比較することが分析する上で極めて重要になってきます。

同業他社と比べてどうか。

自社の過去数年間と比べてどうか。

同業で上位の他社が、自社と同規模程度だった場合と比べてどうか。

などと言った視点で比較し考えます。

経常利益率20%!

と絶対値だけで考えても考察の幅が出ません。

「まぁ悪くはないね」

くらいのことしか言えません。

前年より上がったのか?

B社と比べて高いのか?

なぜ3年前より高いのか?

といった感じで、その数値の高低の判断と、さらなる分析につながっていきます。

2.粗利率(売上総利益率)は高いか

前回、粗利(売上総利益)はどの程度付加価値を与えているかの目安とお伝えしました。

当然、粗利率も考え方としては同じですが、絶対額でみるよりも粗利率で見るほうが、規模の違う企業同士でも比較をしやすいのが利点です。

粗利率(%) = 粗利 ÷ 売上高

粗利率は、利益体質を築く最初の入り口とも言える場所です。

粗利率が低い会社は本業での実力や魅力がない会社と言えます。

昔からの企業経営の考え方に、

「市場シェア」を高めることが利益に繋がる。

というものがあります。

とにかく多くの人に、他社製品ではなく自社の製品を買ってもらおう、使ってもらおう。

そのために他社より安価で提供しよう。

コストリーダーシップをとるために薄利多売をして、業界トップシェアをとることが目標、という考え方です。

こういった考え方のもと会社が経営されると、粗利率が低い会社が出来上がります。

粗利率が低いと会社に残る利益は低くて安定せず、継続的な株主価値の増加は実現しません。

粗利率が高い会社は、顧客がその価格を支払ってもいいと思えるだけの価値を提供しているのです。

付加価値が高い商品やサービスは、独自の技術、魅力、ノウハウがあり、その対価として相応の価格を顧客が支払っているため、結果として粗利率が高いということが言えます。

ここで1つ確認しておくべきことがあります。それは、

その商品やサービス(独自の技術、魅力、ノウハウ)は他社ではマネできないものかどうか。

ということです。

簡単にマネができないようなものであれば、その企業は継続的に高い粗利率を維持することが出来るでしょう。

3.特別利益や特別損失は除いてもよいか

最後に特別損益を確認しましょう。

前回、特別利益(損失)は、今期だけの一時的な利益(または損失)ということをお伝えしました。

基本的な考えとしては、特別損益は除いて企業の業績を考えていくべきです。

たとえば今期に保有証券の高騰による売却益がでたところで、来期またその利益が出る可能性は高くありませんし、本業が上手くいっているかどうかに関係しないですよね。

ですから基本的に企業の決算書を見る。過去の実績や同業他社と比較するといった場合には、特別損益は除いても良いです。

しかし、ここで一つ考えるべきポイントがあります。

それは、

特別損益が発生した原因は、本業の影響があるものかどうか。もしくは本業に影響を与えるものかどうか。

ということです。

例えば経営資源として重要な

土地、店舗の売却をした場合、それは店舗数を減らして資金化したために出た利益であると考えられるかもしれません。この事実を持って、赤字店舗が増えていて店舗数は来期もっと減るかもしれない。と考えることが出来るかもしれませんし、資金繰りが苦しいのかもしれないと考察することも出来ます(CFを見ればもっと詳細がわかりますが)

そのため大きな特別損益が出ている場合は、その発生した原因をしっかりと調べて本業との関係性を把握、評価する必要があります。

まとめ

今回は損益計算書の分析ポイントについて、考え方等も含めて説明しました。

数値から疑問を持ち、その理由を探る。というプロセスが決算書を分析する上で基本となります。

皆さんもぜひやってみて下さい。

とっても楽しいですよ!

この記事が少しでも皆さんのお役に立てれば嬉しいです![]()

◇人気記事◇ スマホ証券おすすめランキング【初心者のために現役投資家が厳選!】

◇人気記事◇初心者のための投資一任型ロボアドバイザーおすすめランキング7選

◇女性限定◇たった3か月でお金の知識が身に付くパーソナルトレーニングABCash

の株主優待が投資家に人気のワケを徹底調査!株主優待廃止の可能性も考察.jpg)

の評判・口コミをSNSで徹底調査!-640x360.jpg)