こんにちはDrオレンジ(@Dr_orange_bita)です。

今回は投資家の力量を図る「のっちIRR」についてご紹介したいと思います。この指標を使えば

- 投資家としてどれだけ優秀か。

- あいつと俺はどっちがスゴイのか。

- インデックスにどれくらい勝ってるのか

これらが一目瞭然で分かります。考案はインデックス投資家のっちさん(@nocchi0820)です。

あぁ可愛い…。のっちさんはツイッターで一部の熱狂的なファン(?)を持つただのOL(仮)。歯にもの着せぬ物言いの中に、知性・優しさ・包容力・可愛らしさがあって本当に魅力的な方です。アンチも多いけど。

さて、この天才的な指標「のっちIRR」は、まずIRRと現在価値(と将来価値)を理解しないといけません。

現在価値→IRR(対利回り)→のっちIRRの順で、小難しい数式はなるべく避けて直感で理解できるように解説していきます。※なおこの記事は事前にのっちさんにチェック・公開許可をいただいております。つまり初めての2人の共同作業によりこの記事は完成しました。

お金を増やす箱~現在価値とは~

現在価値と将来価値について直感的に理解するために、目の前に100万円入れたら1年後105万円もらえる箱があるとイメージしてください。

しかし残念ながら、あなたは箱に入れるお金を持ってません。親切な人があなたに今すぐか1年後かに100万円くれると言います。

- 今すぐ100万円もらう

- 1年後100万円もらう

どっちがおトクでしょう。もう分かりますよね?今すぐ100万円もらって目の前の箱に入れてやれば、1年後105万円GETです。

つまり何らかのお金を増やす手段があるなら、現在のおカネは将来の同額のおカネよりも価値が高いということです。

厳密にはインフレとか色々なケースがあり一概には言えないのですが、ここでは一旦「現在の100万円>将来の100万円」とご理解ください。

お金を増やす2つの箱~利回りの限界~

次にこんなケースを考えてみましょう。2つの箱があり、どちらも入れたおカネを増やしてくれます。

- 100万いれたら1年後103万円

- 100万いれたら1年後105万円

どっちにお金を入れますか?②ですよね。これはカンタン。では下のケースではどうでしょう?

- 200万いれたら5年後に206万円

- 300万いれたら5年後に309万円

そうです、①②どちらも投資額に対して+3%が返ってくるので同じくらいおトクですね。このように同じタイミングでおカネが返ってくるなら「利回り」(利益/投資額)で良し悪しを判断できます。

じゃあ下の2つならどっちがトクですか?

- 100万円入れたら1年後に105万円

- 100万円入れたら100年後に105万円

利回りだけで考えればどっちも+5%ですが…

「利回り」では現在価値、将来価値の比較ができませんでした。なので現在価値・将来価値も加味して数式に落とし込み色々な箱の良し悪しを比較できるようにしたものがIRR(内部収益率)です。

実力の分からない箱~IRRを理解する~

IRRについてもう少し理解を深めましょう。ここにどれくらいおカネを増やす力があるかよく分からない箱があります。

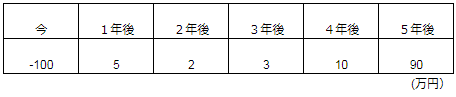

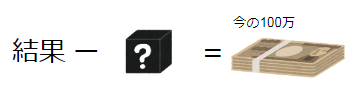

この箱は100万円入れると5年間に渡って下記の通りおカネをくれます。

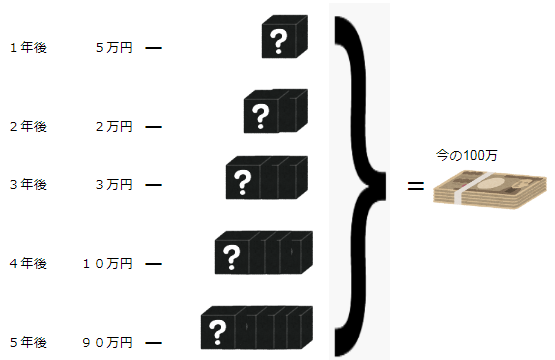

今100万円支払うので-100(万円)です。途中色々お金をくれて5年後90万円戻ってきます。さて、この箱の実力はどれほどのモノでしょうか。

この問題はこう考えてみましょう。上記の結果は、今100万円を払って「箱の実力」を加えることで得られますね。

ということは、結果から「箱の実力」を取り除いてやれば、今の100万円にもどるはずです。

では「箱の実力」は結果の中にどれくらい影響してるのでしょうか。

箱に100万円を預けると「1年分の箱の実力」によって5万円もらえる。2年目は「2年分の箱の実力」で2万円もらえる。3年目以降も同様です。

箱の実力は上記のように存在してることが予想できますね。ではこれを先ほどの式と組み合わせてみましょう。

先ほどの式はこうでした。

2つを組み合わせるとこうなります。

ここまで分かったらちょっとだけ数式タイムです。

数式でIRRを理解する

↓

分からない人のために補足

↓

OKでしょうか?この式が成り立つ「r」がIRRつまり箱の実力です。ちなみにこの箱の実力はIRR=2.09%でした。

のっちIRR~マイボックスの実力~

さて、やっと本題にたどり着きました。投資家の実力を示す「のっちIRR」を、まずは直感で理解しましょう。

通常のIRRは今投資して未来どうなるかを示してました。しかし、のっちIRRはスタートを「投資を始めた年」、ゴールを「今」とします。つまり過去を向くわけですね。

そして最大の特徴は自分自身を商品と見立てることなのですが、ちょっと理解しやすいようにアレンジします。お金を増やしてくれる自分専用の箱をイメージしてください。この箱には投資家としての自分の魂が宿っています。この箱の実力=のっちIRRというワケです。

たましいやどってるよ~

ルールとして、この箱に稼いできた給料を全部ぶちこみ、お金を使いたいときはこの箱から取り出して使います。

「のっちIRR」計算時は、今箱に入ってるおカネをぜんぶ取り出します。

のっちIRR~計算式の理解~

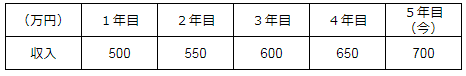

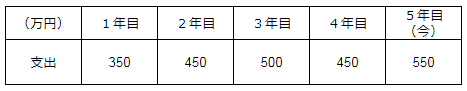

では具体例で考えていきましょう。Drオレンジさんは投資歴5年です。

そして毎年の支出はこのくらいでした。

投資を始めた時は貯金100万円、そして現在の金融資産評価額は1000万円(売却時税引き後)です。

1000万入ってるよ~

さて、この時の「のっちIRR」はいくらでしょう。IRRを計算するには”結果”すなわちCFが必要でしたね。

箱にお金を入れたら、あなたの手元からお金がなくなるのでマイナス。逆に箱から取り出したら手元のお金が増えるのでプラスでCFを計算します。

稼いだお金はすべて箱に入れるのでマイナス。逆にお金を使う時は箱から取り出すのでプラス。最初の貯金は1年目に箱に入れて(マイナス)、現在箱に入ってるお金は全部取り出します。(プラス)

以上をまとめたのがこの表です。

Drオレンジさんのマイボックスの実力=のっちIRRは9.79%でした。

のっちIRR計算用スプレッドシート配布

え、いきなり答えを出すな?途中の計算式はどうしたかって?表計算ソフトを使えば勝手に計算してくれます。

上記URLをタップ後「ファイル」⇒「コピーを作成」もしくは「ダウンロード」でお手持ちのデバイスに落とすことができます。ぜひ過去の年間収入・支出などを入力して、ご自分の投資家としての実力「のっちIRR」をお確かめください。

比較用参考値VOO

本来IRRは2つ以上の投資案件を比較する時に用いられるものです。そのためIRR、および「のっちIRR」はそれ単体ではあまり意味を成しません。

のっちさん曰く、ベンチマークとするインデックスの幾何平均リターンとご自分の「のっちIRR」を比較するのが良いとのことです。

ちなみに代表的なインデックスS&P500に連動するVOOの幾何平均リターンは下記より最新情報を確認できます。

Trailing Returnsの欄に記載されてるので、ぜひご参考ください。

まとめ

今回はのっちさん考案「のっちIRR」をご紹介しました。とても面白い考え方ですよね。

この「のっちIRR」はキャッシュ比率を高めたことによる機会損失等も含めた投資家としてのトータルの実力を正確に示せる素晴らしい指標ですので、ぜひご活用ください。

今回は以上です。最後までお読みいただきありがとうございました。

↓この記事が面白いと思ったらポチッと1クリックお願いします。

レバレッジETFの正しい理解

このETFの仕組みも理解しておこう

こちらのETFも勘違いしないように

の株主優待は自社商品!連続増配ストップの可能性も考察。.jpg)

とは?どれに乗り換えればいいかわかりやすく解説します-640x360.jpg)